Tüm Alışverişlerinizde Kargo Bedava.

Sepetiniz Boş

Görünüşe göre henüz seçim yapmamışsınAlışverişe Başla

ürün bulundu.

Altın ve Dolara yön veren güncel finans haberlerini kaçırma...

PİYASALAR FED SONRASINDA DENGELİ

Haftanın ilk iki gününde dirençli bir görünüm sergileyen TL varlıklar bir günlük tatilin ardından işlemlere devam edecek. Yurt içi piyasaların kapalı olduğu günde en önemli konu başlığı ise dün akşam sonuçlanan Fed toplantısıydı. Toplantıda faiz oranlarında beklendiği gibi değişiklik yapılmazken Merkez Bankası’nın portföyündeki tahvillerin azaltımının aylık 60 milyar dolardan 25 milyar dolara indirileceği açıklandı. Toplantı sonrasında enflasyondaki iyileşmenin son aylarda yavaşladığı ifade edilse de bunun para politikasında değişiklik gerektirdiğine dair bir sinyali verilmedi ve veri odaklı seyrin devam edeceğinin altı çizildi. Dolayısıyla Merkez Bankası çok yeni bir mesaj vermezken piyasaların risk algısında önemli bir farklılık olduğunu söylemek güç. Bu kapsamda yıl sonuna doğru en azından bir faiz indirimi yapılacağına dair beklentiler geçerliliğini koruyor. Bugün ise makroekonomik veri tarafında piyasalara yön verebilecek önemde bir konu başlığı bulunmuyor. İçeride ise önceki ay büyümeyi daralmadan ayıran 50 değerini alan PMI imalat endeksini takip edeceğiz. Siyaset tarafında ise Cumhurbaşkanı Erdoğan ile CHP Genel Başkanı Özel saat 16.00’da bir araya gelecek.

ÜNLÜ Menkul

unlumenkul.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Sarı metal FED toplantısıyla birlikte tekrar 2330 direncine tepki verdi. FOMC kararlarında bilanço daraltım hızının azalmasına yönelik bir karar piyasaları hafif destekledi ancak FED’in gelecekte faiz artış zamanlamasındaki belirsizlik ve olası gecikme şahin endişeleri körüklüyor.

Sarı metal tarafında 2330 seviyesini ara direnç ve 2350 seviyesini ise ana direnç olarak takip edeceğiz. Genel olarak kısa vadede 2350 seviyesi üzerinde bir tutunma görmediğimiz sürece sarı metalde bir ralli başlamasını beklemek için erken olacaktır. Daha çok 2350’nin altında kaldıkça, olası tepkiler bir satış fırsatı yaratabilir.

Destekler: 2300 - 2288 - 2266

Dirençler: 2330 - 2350 - 2360

Ikon Menkul

ikonmenkul.com.tr

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

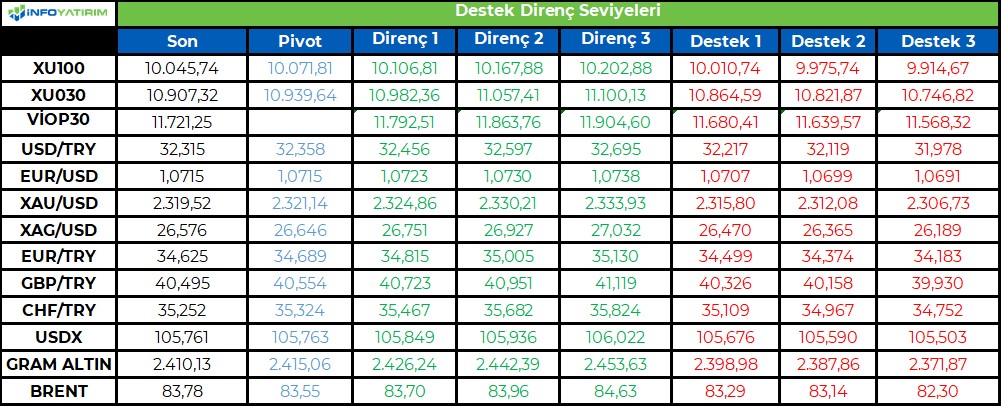

Rapor ektedir.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

FED’in Mayıs toplantı sonuçlarında pek bir değişiklik olmasa da bazı ifadeler ve yönlendirmeler dikkatleri çekti.

Öncelikle FED politika faizinde beklendiği üzere bir değişime gitmedi.

Bununla birlikte, tahvil satışlarını 60 milyar $’dan 25 milyar $’a indirdiğini, yani para yakma hızını azaltacağını duyurdu. Bu rakam 30 milyar $ bekleniyordu dolayısıyla sıkılaşmadan beklenildiğinden biraz daha fazla ileri bir adım atmış oldu.

FOMC kararı açıklama metninde ekonomik aktivite için “sağlam bir hızla genişlemeye devam etti” ifadesi kullanılırken, enflasyon için ise “yüksek kalmaya devam ediyor” şeklinde yorumlandı.

Komitenin genel görüşü, enflasyonun %2 hedefine doğru ilerlediğine yönelik bir kanıt görmedikleri şeklindeydi ve bu ifade netti. Dolayısıyla sadece bu ilk açıklamalardan anlıyoruz ki, piyasalar FED bu yıl 1 kere faiz indirmeye şükredecek duruma gelebilir. Bu durum yılın başında 6 kere faiz indirebilir şeklinde fiyatlanıyordu.

FED Başkanı Powell’ın açıklamalarında da pek bir sürpriz durum olmadı.

Powell’ın manşet cümlesi “enflasyonda daha fazla ilerleme sağlanamadı, yol belirsiz.” Şeklindeydi.

Devamı şu şekilde;

-Güçlü istihdam yaratımı artan arzla karşılandı ancak talep hâlâ arzı aşıyor

-Enflasyonun %2'ye doğru hareket edeceğine dair daha fazla güven elde edene kadar faiz indirimi yapmanın uygun olacağını beklemiyoruz.

-Tahvil satışlarının azaltılması yumuşak bir geçiş sağlayacak.

-Politikanın talep tarafında kısıtlayıcı olduğuna inanıyorum

-Bir sonraki politika hamlesinin faiz artışına yönelik olmasını düşük bir ihtimal olarak görüyorum.

-Politikamızın yeterince kısıtlayıcı olmadığına dair ikna edici kanıtlar görmemiz gerektiğini düşünüyorum, bunu gördüğümüzü sanmıyorum

-Faiz indirimine geçmeden önce ne kadar zaman geçeceğini bilmiyoruz

-Enflasyonun yıl boyunca düşeceğine dair beklentim var ancak buna olan güvenim daha düşük

Powell defalarca şahin sorularla tuzağa düşürüldü ancak bu sorulardan ustaca kaçındı ve temel çizginin ya faiz indirmek ya da daha uzun süre bu politika faiz seviyesinde durmak olduğunu açıkça ortaya koydu.

02.05.2024 saat 00.45 itibariyle;

ABD vadeli borsa endeksleri, ilk bakışta FED’in para yakma hızını tahminlerin ötesinde azaltma gibi ön hamlelerden dolayı bir miktar tepki geldi ancak enflasyondaki ateşin söndüğüne dair en azından kısa vade için umut kırıcı açıklamalar yapılması sonrası tüm kazançlarını geri verdi ve neredeyse yatay bir şekilde günü bitirdi.

ABD Doları’nda ise hafif bir geri çekilme gözlemlenirken, Ons Altın tarafında ufak bir tepki var.

CME FED Watch’e göre FED’in ilk faiz indirme hamlesinin Eylül ayında olması beklenmeye devam ederken, gelecek verilere göre bu durumun Kasım ayına sarkma ihtimali de söz gelecek günlerin fiyatlamalar açısından belirleyici konusu olabilir.

Ikon Menkul

ikonmenkul.com.tr

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Rapor ektedir.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Fed beklentilere paralel politika faizini %5,25-%5,50 bandında sabit bıraktı. Fed bilançonun küçülme hızını, hazine tahvili itfa limitini 1 Haziran’dan itibaren aylık 60 milyar dolardan 25 milyar dolara düşürerek yavaşlatma yönünde karar aldı. Fed, enflasyonun %2 hedefle uyumlu bir şekilde düşüş gösterdiğine dair daha fazla güven kazanana kadar faiz indirimlerinin uygun olmayacağını öngördüğünü belirtti. Fed Başkanı Powell düzenlediği basın toplantısında, faiz oranlarının beklenenden daha uzun süre yüksek kalabileceğinin sinyalini verdi. Powell, bir sonraki politika hamlesinin faiz artırımı olmasının muhtemel olmadığını düşündüğünü, faiz indirimi için ne zaman güven sağlayacaklarını bilmediklerini, faiz indirimi zamanlamasının verilere bağlı olacağını ve toplantıdan toplantıya karar vereceklerini ifade etti. ABD’de yarın tarım dışı istihdam verisi takip edilecek. İçeriye döndüğümüzde; BIST 100 Endeksi haftaya olumlu bir başlangıç yaparken, 10.000 olan psikolojik direnç seviyesini aştı. Hatırlanacağı üzere endeks geçtiğimiz hafta üçgen formasyon şeklinde sıkışma göstermişti. Endeks destek bölgesinde güç toplamasının ardından gelen alımlarla birlikte 9850’nin üzerine yönelim sonrasında sıkışma bölgesini yukarı tamamlamış oldu. Böylece endekste yeni bir yükselen trend başladı. Endeks Salı günü 10.133 seviyesine yükselerek yeni rekor denemesinde bulundu. Endekste kısa ve orta vadeli görünümün güçlü olduğunu belirtelim. Endekste kısa vadede 10.000’in üzerinde 10.100 ve 10.200 dirençlerine doğru yükselişin devam ettiğini görebiliriz. 9850 olan önceki zirve destek konumunda iken, bu seviyenin üzerinde kısa vadeli yön yukarı kalmaya devam edecek. 9850’nin üzerinde trade amaçlı ek alım yapılabilir ve trade pozisyonları korunabilir görüşündeyiz. Endekste önümüzdeki dönemde yeniden ara ara kâr realizasyonları ile geri çekilmeler, düzeltme hareketleri görülebilir. Ancak orta vadeli olarak endekste yönün yukarı olduğunu düşünüyoruz. Ara ara yaşanabilecek geri çekilmeler endeksin güç toplaması için olağan ve sağlıklı bir durum olarak değerlendirilebilir. Bankacılık endeksinde 13.000 desteği üzerinde görünüm olumlu. 14.000 hedef direnç olarak öne çıkıyor. Yarın kredi derecelendirme kuruluşu S&P’nin Türkiye’nin kredi not ve görünümüne ilişkin değerlendirmesi bulunuyor. S&P Türkiye’nin kredi notunu “B” ile yatırım yapılabilir seviyenin beş kademe altında değerliyor. Yatırım yapılabilir seviyenin dört kademe altında değerleyen Fitch ise hatırlanacağı üzere Mart’ta Türkiye’nin kredi notunu “B”den “B+”ya yükseltmiş ve not görünümü pozitif olarak belirlemişti. S&P’nin de yarın not artırımı gerçekleştirme ihtimali bulunuyor. Kuruluşun kararı öncesinde kredi notunda artırım beklentileri ile BIST’te yukarı yönlü hareketin devamını görebiliriz. Yarın içeride enflasyon verileri öne çıkıyor. İçeride Nisan ayında aylık enflasyonun %3,4 oranında gerçekleşmesi bekleniyor. Buna göre yıllık enflasyon %68,50’den %70,3 seviyesine yükseliyor olacak.

BIST 100 Endeksi direnç seviyelerinin üzerine yönelim ile rekor tazeledi. Endeksin güne hafif alıcılı bir başlangıç yapmasını bekliyoruz. Endekste güçlü görünüm korunuyor. 10.000 destek konumunda iken, bu seviyenin üzerinde ilk aşamada 10.100 ve 10.200 dirençlerine doğru yükselişin devamını görebiliriz. 9850 desteğinin üzerinde kısa vadeli yön yukarı görünüyor. Bu seviyenin üzerinde mevcut trade pozisyonları korunabilir ve trade fırsatları değerlendirilebilir görüşündeyiz. Diğer yandan Fed’in toplantı kararının ardından ABD borsaları günü karışık bir seyirle tamamladı. Bu sabah Asya borsaları hafif ekside işlem görürken, ABD vadeli endeks kontratları hafif yükseliş gösteriyor.

İçeride tahvil-bono faizleri Salı günü yükseliş gösterdi. Gösterge tahvil faizi %44,34’ten %44,49, 10 yıllık tahvil faizi %27,96’dan %28,26 seviyesine yöneldi. ABD tahvil faizleri kısa vadeli bant hareketi içerisindeki seyrine devam ediyor. Gösterge tahvil faizinde %45,00, 10 yıllık tahvilde %29,00 destek seviyeleri olarak takip edilebilir. Türkiye’nin 5 yıllık CDS risk primi 300 seviyesinin altına geri çekildi. Son durumda 293 seviyesinde bulunuyor.

EUR/USD paritesi Fed’in toplantı kararı ve öncesinde 1,07’nin altını test etti. Parite 1,0650 civarından bulduğu destek ile yeniden 1,07’nin üzerine yükseldi. 1,07 seviyesini koruma çabasına devam ediyor. 1,07 ilk planda 1,0650 seviyesi ise sonraki destek konumunda. 1,0650 seviyesi kısa vadeli yönün yukarı kalması ve yükselişin yeniden 1,08 direncine doğru devam etmesi açısından öne çıkıyor. 1,06 ise ana destek olarak takip edilebilir. ABD’de açıklanacak olan istihdam verileri hareketliliğe neden olacaktır. Dolar kuru son günlerde gevşeme eğilimi gösteriyor. Türkiye’nin risk primindeki gevşemenin de hafif destek sağladığını söyleyebiliriz. Kur 32,30 seviyesinin altına yöneldi. Kurda 32,20 ve 32,00 seviyeleri destekler olarak izlenebilir. 32,00 ana desteğinin altına yönelim TL’de toparlanma eğiliminin ileri taşınması için öne çıkıyor. 32,40 ve 32,50 seviyeleri direnç haline geldi.

Petrol fiyatları destek seviyelerinin altına geri çekilme ile zayıf bir seyir izliyor. Brent petrolde 82,50 dolar destek, 85,00 dolar ise direnç seviyesidir. Altın ons fiyatları jeopolitik haber akşının etkisinin azalmasına bağlı olarak düzeltme ile karşılaşırken, 2300 doların altını test etmişti. Buna paralel altın ons 2280 dolar seviyesine kadar geri çekildi. Fed’in toplantısının ardından yeniden 2400 doların üzerinde yukarı yönlü tepki gösteriyor. 2280 dolar bölgesi ana destek olarak takip edilebilir. Bu seviyenin üzerinde kalması ile kısa vadeli dip oluşumundan bahsedebiliriz. 2335 dolar direnci kısa vadeli görünümün güçlenmesi için öne çıkıyor. Bu seviyenin üzerine yönelim sonrasında sonraki hedef direnç seviyesi 2350 dolarda bulunuyor. Gram altın, son dönemde altın onstaki düzeltme hareketi ve dolar kurundaki geri çekilme ile güç kaybına uğradı. Gram altında 2376 TL ana destek konumunda. 2400 TL’nin üzerinde 2450 TL direnç olarak izlenebilir.

BIST 100 Endeksi’nde 9850 seviyesi destek olarak izlenebilir. Ağırlıklı olarak tahvil-bono ile Eurobond yatırımı yaparak belli oranda hisse senedi riski almayı isteyen yatırımcılar ise bu dönemde değişken fonları tercih edebilir.

QNB Finansinvest

https://www.qnbfi.com/

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

BIST100 Günlük TL Grafik

10,200/250 aralığı ilk önemli direnç konumunda...

Salı günü dalgalı bir seyrin ardından günü %0,37'lik hafif bir kayıpla 10,045 seviyesinden tamamlayan piyasada TL bazındaki rekor seviyelerdeki hareketler devam ediyor...

Genel olarak baktığımızda, son zirve 9,850 üzerinde yukarı yönde ivme kazanan yükseliş hareketinin önündeki ilk önemli direnç olarak USD bazındaki analizdeki son zirve 314 bölgesini izliyoruz. (TL bazında yaklaşık 10,200'ler) Keza bu seviyeye yaklaşıldıkça da piyasada kar satışları oluştuğunu gözlemliyoruz. Beliritlen direncin aşılabilmesi halinde ise, yeni bir hedef direnç bölgesi olarak, yine USD bazındaki analizde dikkatimizi çeken çıkan 324 USD seviyesini takip ediyoruz. (TL bazında yaklaşık olarak 10,500'ler..)

Aşağı yönde baktığımızda ise, ilk önemli destek olarak aynı zamanda psikolojik bir eşik de olan 10,000 bölgesini takip ediyoruz. Daha aşağıda ise, bir önceki zirve bölgesi olan 9,850 önemli bir destek olarak dikkatimizi çekiyor.

Yapı Kredi Yatırım Menkul Değerler A.Ş.

www.ykyatirim.com.tr

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

FED politika faizini değiştirmedi, sabit tuttu. Beklenen de bu idi ve sürpriz olmadı. Son toplantılarda önemli olan Başkan Powell’ın ne söyleyeceği idi bu kez de öyle oldu.

Başkan, son 3 aydır düşmeyen aksine hafif yukarı meyleden enflasyona reaksiyon verdi. Geçen ayki faiz toplantısında elinde 2 aylık veri vardı ve konuya değinmemeyi tercih etmişti. Bu kez öyle olmadı.

Enflasyondaki duraklamaya değindi. Düşüşün durmasının politika faizini indirmeleri için ihtiyaç duydukları güveni sağlamadığını, güvenin tesisi için daha fazla veriyi görmek istediklerini ifade etti. Daha fazla veri daha fazla zaman demek, daha fazla beklemek demek, gecikme demek.

Yine dikkat çeken bir sözü de enflasyona karşı son derece duyarlı oldukları ve faiz indiriminin ertelenmesi mümkün olabilir. Hatta faiz artışı düşük ihtimal diyerek artışın seçenekleri arasında tuttu.

Powell, enflasyondaki ‘aksamayı’ göz ardı etmedi. Gündeme taşıdı. Şahin tarafını hatırlattı. Genel çerçevede ise dengeli, ılımlı şahin olmayı tercih etti. Ilımlı olmasını sağlayan bir ifadesi ise tahvil itfa miktarını-hızını düşürecekleri oldu (1 Haziran’dan itibaren 60 milyar Usd’den 25 milyar Usd’ye). Yani FED bilançonun küçülme hızını yavaşlatacak. Faizi indiremiyor bunu para miktarındaki azalmayı yavaşlatarak dengelemeyi arzu ediyor.

FED-Powell’ın sözlerinden piyasaya kalan mevcut fiyatlama davranışının korunması oldu. Sınırlı reaksiyon verildi. Powell makro verilere bakarak ilerlemeyi sürdüreceklerini bir kez daha ifade etti. Bu sebeple bir patika yine ortaya koy(a)madı. O yüzden dün akşamki yönlendirme risk iştahını çok değiştirmedi. Piyasa veriden veriye fiyatlama yapmaya devam edecek. İlk durak yarın açıklanacak ABD aylık istihdam veri seti. Sonuca bağlı olarak fiyatlamanın şekillenmesini bekliyoruz.

Ana resimde ‘FED faiz indirecek’ beklentisi korunsa da ‘daha geç ve daha az’ faiz indirimi gerçekliği iyimserliği törpülemeyi sürdürüyor.

Japonya para birimi Yen müdahale gölgesi altında zayıf seyrini sürdürüyor. 29 Nisan’da 3,5%%, dün 3,2% genişliğinde oynaklık gösterdi. Doların fiyatlanmasını da etkiliyor. Mevcut temel şartlar zayıflığın (dolayısı ile oynaklığın da) sürebileceğini işaret ediyor.

Bu sabah global piyasalarda risk iştahı sınırlı pozitif. ABD vadelileri yüzde 0,4-0,7% aralığında artı. Asya piyasalarında seyir Çin hariç alıcılı. Hong Kong 2,3% civarı, Japonya 0,1% civarı artı. Çin 0,3% civarı satıcılı. ABD 10 yıllık tahvil faizi %4,62, Dolar Endeksi 105,7, ons altın 2.320 Usd civarında işlem görüyor.

İç tarafta, Hazine 3 aylık borçlanma programını açıkladı. Bu ay 146 milyar TL itfaya karşılık 210 milyar TL borçlanma yapılması planlanıyor. Söz konusu fonlama toplam 10 kıymet ile sağlanacak. 6 ve 20 Mayıs haftalarında tamamlanacak fonlamada 20 Mayıs haftasında 2 yıl vadeli Eur cinsi tahvil ve sukuk satışı yapılacak.

Yarın Nisan ayı enflasyon verisi açıklanacak. Aylık bazda 3,30% artış olması bekleniyor. Böylece yıllık artış 70,0% seviyesine çıkmış olacak.

Yarın ayıca yurt içi piyasalar kapandıktan sonra uluslararası kredi derecelendirme kuruluşu S&P’nin Türkiye için kredi notunu ve değerlendirme raporunu açıklaması bekleniyor. Piyasadaki gene kanı kredi notunun artacağı yönünde.

Usd/TL:

Enflasyon düşüşünün duraksadığı, enflasyon riskine son derece duyarlı oldukları, politika faizinde düşüş için daha fazla güvene ihtiyaçları olduğu, güvenin kazanılmasının beklenenden fazla zaman alabileceği dün akşam Powell’ın dikkat çeken sözlerinden bazıları oldu.

FED’in mevcut koşullarda faiz indirimine başlaması için şartların uygun olmadığı ortaya konuldu.

Powell her ne kadar keskin-şahin sözler söylemese de faiz indirimlerinin gecikeceğini işaret etti. Piyasaların gerileceği tonda konuşmasa da faiz indirim umutlarının azalacağı ve öteleneceği aşikar.

Dolar Endeksi 105,8 civarında güne başlıyor. Verilere bağlı seyir izlemeyi sürdürmek durumunda. İlk kritik konu yarın açıklanacak ABD aylık istihdam veri seti olacak. Sonuca göre fiyatlama değişebilir.

İç tarafta, yarın TÜFE verisi açıklanacak. Aylık bazda 3,30% artış bekleniyor. Böylece yıllık oran 70,0% seviyesine çıkmış olacak. Yarın akşam ayrıca yurt içi piyasalar kapandıktan sonra uluslararası kredi derecelendirme kuruluşu S&P’nin Türkiye kredi notunu ve değerlendirme raporunu açıklaması bekleniyor. Piyasadaki yaygın kanı not artışı yapılacağı yönünde.

Kur ılımlı yukarı eğilimini koruyor. Bu sabah 32,30 civarında işlem görüyor. Aşağıda 32,20 ve 32,00; yukarıda 33,00 ve 33,50 öne çıkan teknik seviyeler.

TL Tahvil/Bono:

Hazine 3 aylık borçlanma takvimini açıkladı. Buna göre bu ay 146 milyar TL itfaya karşılık 210 milyar TL borçlanma yapılması planlanıyor. Söz konusu fonlama toplam 10 kıymet ile sağlanacak. 6 ve 20 Mayıs haftalarında tamamlanacak fonlamada 20 Mayıs haftasında 2 yıl vadeli Eur cinsi tahvil ve sukuk satışı yapılacak.

Yarın Nisan ayı enflasyonu açıklanacak. Aylık bazda 3,30% artış bekleniyor (Bloomberg). Böylece yıllık artış 70,0% seviyesine çıkmış olacak. Enflasyonda mayıs ayında zirve noktaya ulaşılmasını bekliyoruz. TCMB belirgin ve kalıcı düşüş olana kadar sıkı duruşu koruyacağını kararlılıkla vurgulamasını sözlü yönlendirme açısından önemli görüyoruz.

Enflasyon zirvesi oluşması ve enflasyon beklentilerinin zayıflaması tahvil talebini artıran etkenler olabilir. Tahvillerde şu an olmasa da alıcılı seyrin uzak olmadığını, yaklaştığını düşünüyoruz.

Globalde, FED acele etmeyeceğini ifade etti. Faiz indirim beklentileri bir kez daha ötelendi ve törpülendi. FED’in faiz indirim beklentileri hala korunsa da piyasadaki iyimserlik dozu epey azalmış durumda. FED sonrası tahvil faizleri biraz düştü, çok değişmedi. Gözler yarın açıklanacak ABD aylık istihdam veri setinde.

2 yıllık ve 10 yıllık TL gösterge tahviller günü sırasıyla 15 baz puan artarak %44,49 ve 30 baz puan artarak 28,26% seviyesinden tamamladı.

Hisse Senedi (Yapı Kredi Yatırım):

10,200/250 aralığı ilk önemli direnç konumunda... Salı günü dalgalı bir seyrin ardından günü %0,37'lik hafif bir kayıpla 10,045 seviyesinden tamamlayan piyasada TL bazındaki rekor seviyelerdeki hareketler devam ediyor...

Genel olarak baktığımızda, son zirve 9,850 üzerinde yukarı yönde ivme kazanan yükseliş hareketinin önündeki ilk önemli direnç olarak USD bazındaki analizdeki son zirve 314 bölgesini izliyoruz. (TL bazında yaklaşık 10,200'ler) Keza bu seviyeye yaklaşıldıkça da piyasada kar satışları oluştuğunu gözlemliyoruz. Belirtilen direncin aşılabilmesi halinde ise, yeni bir hedef direnç bölgesi olarak, yine USD bazındaki analizde dikkatimizi çeken çıkan 324 USD seviyesini takip ediyoruz. (TL bazında yaklaşık olarak 10,500'ler..)

Aşağı yönde baktığımızda ise, ilk önemli destek olarak aynı zamanda psikolojik bir eşik de olan 10,000 bölgesini takip ediyoruz. Daha aşağıda ise, bir önceki zirve bölgesi olan 9,850 önemli bir destek olarak dikkatimizi çekiyor.

Eur/Usd:

FED faiz indirimi için gerekli güveni sağlayamadığını, enflasyonun düşeceğine dair beklentisini korusa da bunun beklenenden geç olabileceğini ortaya koydu. Banka, faiz artışı düşük ihtimal diyerek böyle bir seçeneğin masada olduğu sinyalini de vermiş oldu. Politika faizi makro verilere göre dizayn edilmeye devam edilecek.

Dün akşam Powell’ın dengeli olmayı tercih ettiğini ama enflasyondaki kıpırdanmaya bu kez yanıtsız kalmadığını gördük. Piyasa şahin tarafını hatırlattı. Şahin oldu mu sorusuna ise çok hafif şekilde şahin oldu diyebiliriz.

Piyasa çok rahatsız olmadı. Ama ‘FED faiz indirecek’ beklentisinin bir kez daha tırpanlandığına tanıklık ettik. Yön konusunda ise kararsız kalındı. Mevcut fiyatlama davranışı çok değişmedi. Dolar çok sınırlı kayıp yaşadı.

Dolardaki kayıpta Yen’deki hareketin de etkisi olduğunu belirtelim. Bir süredir Yen, müdahale spekülasyonları eşliğinde zayıflayan trendde ilerliyor. Usd-Yen 2% civarında düştü. Bu konuyu başlı başına bir hareketlilik kaynağı olarak takip ediyoruz.

FED’in de söylediği gibi makro veriler yol gösterici. Gözler yarın açıklanacak ABD aylık istihdam veri setinde.

Teknik olarak Dolar Endeksi’nde 105 altı kapanışlar, Dolar talebinde zayıflık sinyali üretebilir.

Son günlerde Dolar talebinde hafif azalma söz konusu. Dolar Endeksi’nde yine de 105 seviyesinin üzerinde yaşanacak tutunma 107,2 seviyesini hedef haline getirebilir.

Bu sabah 1,072 seviyesindeki paritede 1,068 ve 1,064 seviyeleri gün içi destek; 1,073 ve 1,076 seviyeleri gün içi direnç seviyeleri olarak izlenebilir. Bugün paritede yatay seyir bekliyoruz.

Gbp/Usd:

FED’in aşırıya kaçmayan şahin sözleri piyasayı fazla rahatsız etmedi. Fiyatlar çok değişmedi. Fiyatlama için makro veriler izlenmeye devam edecek, ilk durak yarın açıklanacak ABD istihdam veri setinde. İngiltere imalat PMI verisi beklentinin biraz üzerinde geldi. Ancak paritede belirleyici ana unsur ABD odaklı olmaya devam ediyor.

Dolar Endeksi 105,7 seviyesinde güne başlıyor. 105 seviyesi üstü kalıcılık 107,2 seviyesini hedefleyebilir. 105 seviyesi altı kalıcılık baskının azalmasını sağlayabilir.

Bu sabah 1,254 seviyesinde bulunan paritede 1,247 ve 1,245 seviyeleri gün içi destek; 1,254 ve 1,257 seviyeleri gün içi direnç seviyeleri olarak izlenebilir. Bugün paritede yatay seyir bekliyoruz.

Altın:

Altın, jeopolitikten ekonomik konulara odaklanmaya devam ediyor. Bu sebeple Dolar Endeksi, tahvil faizleri, FED, makro veriler gibi başlıklara yanıt veriyor.

Dün FED’in piyasaları çok rahatsız etmeden şahin tarafını gösterdiğini düşünüyoruz. Powell, faiz indiriminin yakın zamanda olamayabileceğini ifade etti. Gerekçesi enflasyonun şu ana kadar yeterince güven vermediği oldu. Daha fazla veriye ihtiyaçları olduğunu belirtti.

Piyasa FED sonrası hafif yumuşama yaşasa da iyimserliği daha öteye taşıyamadı. Bu anlamda yarın açıklanacak ABD istihdam veri seti önemli. Veri odaklı seyir devam ediyor.

Kısa vadede altında dinlenme dönemi sürebilir. 2.290-2.400 Usd bant aralığında fiyat hareketlerinin devamını bekliyoruz. Orta-uzun vadeli olumlu görüşümüzü koruyoruz. 2.400 Usd üzeri kapanışlar yukarı hareketin kaldığı yerden devam etmesini sağlayabilir

Altında teknik olarak 2.290-2.400 Usd aralığında yatay bir bant aralığının devam edeceğini düşünüyoruz.

Bu sabah 2.320 Usd seviyesindeki ons altında 2.300 ve 2.289 Usd seviyeleri gün içi destek, 2.340 ve 2.360 Usd seviyeleri gün içi direnç seviyeleri olarak izlenebilir. Bugün yatay seyir bekliyoruz.

Eurobond:

ABD 10 yıllık tahvil faizi 4,60-4,70% bandında hareket ediyor. Daha çok 4,60%’a yakın kalıyor. FED açıklamaları sonrası bu tavır korundu. Faiz indirimi yine bekleniyor ancak daha geç ve daha az olma ihtimali artmaya devam ediyor. Yarın açıklanacak ABD istihdam verisi yakın vadenin seyrini tayin edebilir. Teknik olarak ABD 10 yıllık tahvil faizinde yüzde 4,40 seviyesini önemsiyoruz. Bu seviyenin altında fiyatlamalara geçilmesi risk iştahını destekleyebilir.

Lokal tarafta, ABD tahvil faizleri ile paralel seyrin devamını bekliyoruz. Mali politikaların devreye girmesi eurobondların olumlu ayrışmasını sağlayabilir.

Türkiye 5 yıllık CDS 032 ile günü tamamladı. Eurobondlar hafif negatif seyretti. Birim fiyatlar, kısalarda 3-6 cent; orta vadelilerde 29*32 cent; uzunlarda 35-42 cent değişim gösterdi. Faizler ise sırasıyla 5,71%, 7,59% ve 8,31% oldu.

Çağlar Kimençe

[email protected]

İhsan Tunalı

[email protected]

Yapı Kredi Bankası A.Ş.

www.yapikredi.com.tr

***

Çekince

Bu rapor, Yapı ve Kredi Bankası A.Ş. Varlık Yönetimi Satış Bölümü tarafından, Yapı ve Kredi Bankası A.Ş. Satış Ekibi ile Yapı Kredi Bankası A.Ş. müşterileri için hazırlanmıştır. Bu rapor tarafsız ve dürüst bir bakış açısıyla düzenlenmiş olup, alıcısının menfaatlerine ve/veya ihtiyaçlarına uygunluğu gözetilmeksizin ve karşılığında maddi menfaat elde etme beklentisi bulunmaksızın hazırlanmış bir derlemedir. Bu raporda yer alan bilgi ve veriler, Bankamız tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup; bu kaynakların doğrulukları ayrıca araştırılmamıştır. Bu rapor içerisindeki veriler değişkenlik gösterebilir. / Bu rapor yatırımcıların genel olarak bilgi edinmeleri amacıyla hazırlanmış olup, yatırımcıların bu rapordan etkilenmeyerek kararlarını vermeleri beklenmekte olup; işbu raporla Bankamız tarafından herhangi bir garanti verilmemektedir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı Bankamız hiçbir sorumluluk üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için bir teklifi ile aracılık teklifini içermemektedir. / Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır ve tavsiyeler genel niteliktedir. Görüşler müşterilerimizin mali durumu ile risk ve getiri tercihlerine uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. / Bu raporun tümü veya bir kısmı Yapı ve Kredi Bankası A.Ş.'nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz, üçüncü kişilere gösterilemez veya ileride kullanılmak üzere saklanamaz.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir

Yatırım danışmanlığı hizmeti aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen

bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.

Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır

ve tavsiyeler genel niteliktedir. Görüşler müşterilerimizin mali durumu ile risk ve getiri tercihlerine

uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir.

Bu raporun tümü veya bir kısmı Yapı ve Kredi Bankası A Ş nin yazılı izni olmadan çoğaltılamaz,

yayınlanamaz, üçüncü kişilere gösterilemez veya ileride kullanılmak üzere saklanamaz.

Siparişleriniz sadece "1 saat" içerisinde hesabınızda.

Siparişlerinizin gönderimi, aynı gün içerisinde yapılır.

256-bit şifreleme ve 3D Secure ile güvenli ödeme.

Ürünlerimizin tümü sertifikalı ve orijinaldir.